编者按:本文来自微信大众号“科技说”(ID:kejishuo),作者 老铁007,36氪经授权发布。

2019年以来,不少在美上市中概股挑选了经过发债的方法来取得新融资,如蔚来在本年头发布了6.5亿美元可转化债券,票息为3.5%-4%,转化溢价在27.5%-32.5%,爱奇艺则在本年3月发布了10.5亿美元6年期可转债,票面利率为2%,转化溢价在27.5%-32.5%之间。

近来,拼多多也宣告进行了8.75亿美元的可转债发布,利率为0,转化溢价在32.5%- 37.5%区间,其间转化溢价为出资者转股溢价值,数值越高关于债券发布方就意味着更低的本钱。全体,拼多多此次的融资本钱是低于上述企业的。

可转债作为兼有债务、股权和期权三大特征的债券,近年来其低本钱一向深受国内外特别是高成长性企业的喜爱,乃至在亚马逊初期的上世纪90年代,低价融资本钱的可转债也是彼时亚马逊取得资金的重要手法。

在本文中,咱们将要点讨论:1.拼多多此次融资的低本钱的深层次原因;2.融资之后,拼多多在事务端将有何新调整。

拼多多的低本钱融资:宽松货币政策大环境和企业的小气候

2019年以来,全球经济下行压力猛增,商场失望心情充满其间,美国政府一改上年加息的急进手法,转而以降息进步流动性来提振经济士气,迄今为止,现已进行了两次降息。

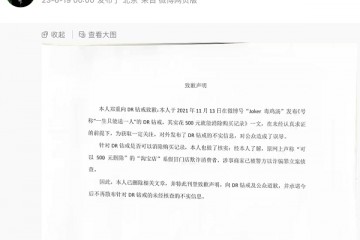

受此影响,美国债券商场呈现了适当大改变,中长期国债收益下降显着,见下图

摘自英为财情

现在美国十年期国债较上年峰值时期跌落近一半,关于企业来说,低利率就是融资的绝佳机遇,9月初,手握2000多亿美元现金的苹果发布了70亿美元企业债券,债券收益率或许比美国国债高出1.25个百分点左右,尚不如上一年峰值时国债水平。

受此影响,迪士尼等企业也都在近期进行了发债作业,借此低融资窗口期储藏资金。

这也是以上中概股近来加快融资的一大原因,当国内银行以及企业债券商场融资本钱至少在5%以上之时,可转债既处理现金流问题,又以低危险安稳了低本钱,由资本商场引来现金。

但拼多多此次的0利率以及将,转化溢价在32.5%- 37.5%区间,使得其融资本钱均低于上述中概股企业,这又是值得剖析的。

咱们将由以下方面来剖析:

其一,市值办理问题视点

关于出资者,可转债的首要盈余方法为:1.债券转股前后的市值溢价;2.对冲基金结合股票看涨看空组合,来对冲全体出资危险。

总而言之,在“可转债是未来看涨期权”这一一致下,企业前期的市值办理对出资者具有极大的参阅价值。

蔚来自2018年完结IPO后,股价由峰值的13.8美元降至现在的1.75美元,市值缩水多半,爱奇艺股价尽管在年头有较大添加,但间隔峰值的33.5元仍有适当间隔。

这在必定程度上会影响出资者的“看涨积极性”,为影响可转债出售,企业以高息来招引出资者乃是必要手法,以蔚来为例,3.5%-4%的票息乃是当期可转债商场的高价,乃至高于本月初苹果发布的企业债券(非可转债)多半水平,转化溢价的低水平也是为影响出资者较早转股,设置了较低的转股价。

拼多多则不同,2019年以来,股价累计增幅高达50%以上,见下图

拼多多股价走势图

现在拼多多市值现已超越百度,到达363亿美元,是国内互联网的一支新兴势力,前期股价的安稳添加,给了出资人极大的决心,“看涨期权”的追高特性得以发扬,以此带来低危险。

其二,从危险视点来看

可转债尽管具有低本钱优势,但由于其股权和期权两大特性,若掌握欠安,关于企业,是存在不坚定股权结构以及稀释每股盈余危险的。

继续以蔚来为例,发行可转债时股价为6.7美元,若出资者在32.5%的溢价时进行转股,如债券彻底转股将带来将近7400万的新股,到时占总股数将在7%左右,尽管蔚来约束单一出资者最多购买1亿美元债券的约束,必定程度上规避了股份会集带来的压力,但新增7400余万新股,对接下来的每股盈余将形成的影响这也是难以避免的。

再看拼多多。

8.75亿美元的总融资额,若在42.61美元转股,将带来2053万新股,到时占总股份比缺少2%,即使完结10亿元的债券销量,影响也在可控规模之内。

作为可转债最大买家的对冲基金,在购买可转债后,往往会经过卖空股票来对冲危险(若股票跌落,卖空行为获利,若上涨可转债获益,危险控制在最小值),若企业本身无必定抵挡危险实力,发债份额过大,卖空会带来必定程度的股价上行压力,这也是蔚来们接下来面对的一大现实问题。

关于拼多多亦是如此,尽管前期股价涨幅较大,但这以后要安稳此气势,提振商场决心,是接下来的重要作业。

融资之后,拼多多将有何计划

在剖析此问题之前,咱们先纠正以下观念:融资条件即为企业缺少现金。

在本文开篇,以苹果和迪士尼为例解说了低息之下,企业对融资商场的宠爱,特别苹果,更是以发债来筹资付股息,可转债的融资亦可视为在低息布景下的套利。

到2019年中,拼多多现金及等价物共有239亿元,较年头的142亿元添加97亿元,在完结IPO之后,拼多多添加极为显着,2018全年GMV超越4000亿元,2019年则有望过万亿元大关,此外,货币化率在近几个季度也逐步进步,这都直接反应在现金流的积储才能之上(2019上半年,经营活动发生现金流共26亿元)。

特别值得注意的是,拼多多上市以来坚持“不碰物流”等基础设施,使其除商场费用之外,在固定资产购物方面略显保存,也安稳了现金流。

针对此次可转债融资,拼多多方面表明,此次发行所得金钱将首要用于渠道研制投入和新农业基础设施建造。

研制投入相对简单了解,这也是互联网公司的首要特征,咱们不再赘述。

近段时刻,拼多多一向在着重其农产品上行作业,如在云南的咖啡豆出售作业,但在农产品上行中,有几大问题一向难以跨过:1.农产品特别是生鲜农产品自源头至干线物流中心的物流功率和本钱问题,这其间有路途、冷链以及冷库等许多要素;2.农产品在规模化出产前期的高投入低收益问题,以及中期的品牌晋级问题。

以上问题也是农产品上行一向落后于电商其他品类开展的首要原因,拼多多若要加快农产品上行,便要在以上做足文章。

此次融资若终究完结10亿美金,折合人民币为70亿元,咱们以为在农产品上行端将首要用在:其一,农产品源头端的本钱优化和功率提高,特别是冷链物流和冷库的建造,其手法能够多样,比如告贷、出资等方法;其二,在线上给予优质农产品以流量和资源支撑,保证销量和品牌的同步提高。

其间,前者会是直接资金耗费,后者则会影响货币化率体现,对营收带来必定影响。

拼多多此次发债,咱们以为既是资本商场对上一阶段拼多多体现的认可,这也是成为首家一起完成0%票息和0%到期收益率和设置“发行人换回”条款的科技渠道型企业的首要原因,但亦对接下来新周期内新任务的一次承压,结合换股价的42.61美元和发行人换回权的55.39美元为参阅,拼多多在中期内市值要在500-650亿美元的区间,在电商竞赛加重,特别是各大巨子纷繁押宝在下沉商场条件下,拼多多依然要安稳添加,难度是适当之大,这也是拼多多此次继续要在农业方面做文章,期望以新领域中有所突破的首要原因。

总归,此次可转债发布对拼多多以积极要素为主。